MercoPress. South Atlantic News Agency

Citibank ante el dilema de acatar al Juez Griesa o cumplir con leyes argentinas

Citibank Argentina debe abonar a fin de marzo unos 3,7 millones de dólares correspondientes a renta del bono “Par”.

Citibank Argentina debe abonar a fin de marzo unos 3,7 millones de dólares correspondientes a renta del bono “Par”.  Griesa consideró que permitir los pagos del próximo vencimiento de deuda argentina violaría una cláusula de igualdad de trato frente a otros acreedores

Griesa consideró que permitir los pagos del próximo vencimiento de deuda argentina violaría una cláusula de igualdad de trato frente a otros acreedores Argentina no está dispuesta a permitir que Citigroup salga de su negocio de custodia de títulos del país tras una reciente orden judicial que le impide procesar pagos de bonos y que podría llevarlo a perder su licencia para operar localmente, dijo el miércoles una fuente oficial en Buenos Aires.

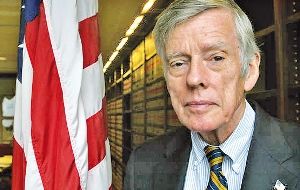

La entidad estadounidense quedó en el medio de una dura disputa judicial entre Argentina y fondos que reclaman deuda impaga, ya que la orden de la semana pasada del juez de Nueva York Thomas Griesa fuerza a Citigroup a infringir normas del país austral.

“Ni locos” dejaremos a Citibank salir del negocio, dijo una fuente del Gobierno argentino que participa de las conversaciones sobre el tema.

Este miércoles vence el plazo de 48 horas que el Gobierno le dio a Citibank Argentina para que responda si procesará o no los pagos de deuda que vencen el 31 de marzo, que fueron emitidos bajo legislación del país sudamericano.

El país no pudo cumplir con el pago de parte de su deuda a mitad del 2014 por la decisión de Griesa, lo que agigantó la batalla legal.

Griesa interviene en una extensa disputa entre Argentina y acreedores de deuda que dejó de pagarse en medio de un gigantesco default de unos 100.000 millones de dólares en el 2002, que llevó al Gobierno argentino a abrir canjes en 2005 y 2010 con la aceptación de un 93% de los tenedores de esos bonos.

A los fondos litigantes que tienen al menos una parte del restante 7% se los conoce como “holdouts” o “fondos buitres”.

A través de un comunicado ante la justicia de Estados Unidos, Argentina rechazó el miércoles los reclamos de más de 500 bonistas de deuda en default que pidieron un “trato igualitario” (conocido como “me-too” en inglés) para obtener el pago de alrededor de 5.400 millones de dólares.

Citigroup pidió nuevamente a Griesa el lunes que no aplicara la orden que le impide procesar los pagos de bonos de deuda reestructurada argentina y que permita la realización de una reunión urgente en el tribunal para discutir la situación.

El juez consideró que permitir los pagos del próximo vencimiento de deuda argentina violaría una cláusula de igualdad de trato frente a otros acreedores, por lo que mantuvo una decisión del 28 de julio que impide a Citigroup hacer pagos.

Previamente, Griesa había permitido tres veces a Citigroup procesar operaciones, hasta la decisión de fondo que tomó el jueves último, que amplía el bloqueo de los pagos de Argentina y el default selectivo del país.

Citibank Argentina debe abonar a fin de marzo unos 3,7 millones de dólares correspondientes a renta del bono “Par”.

Si la entidad encontrara un comprador de su cartera de los títulos afectados por la disputa judicial en Estados Unidos, la operación deberá tener el consentimiento del Banco Central de Argentina.

“Políticamente el Gobierno puede usar el caso del Citibank y hacerle pagar al banco las consecuencias de incumplir las leyes argentinas”, señaló una fuente de la banca estatal.

“Pero la quita de la licencia para operar como banco implicaría el inicio de una denuncia judicial en el fuero penal contra los directivos de la entidad, al margen de centenares de empleados sin trabajo y miles de ahorristas afectados por sus fondos depositados”, añadió.